研发费用加计扣除的抽查是指税务机关对企业申报的研发费用加计扣除情况进行核查和审查的工作。抽查的目的是确保企业依法享受研发费用加计扣除政策的合法权益,防止企业通过虚构或变相归集研发费用来获取不当税收优惠。

抽查鉴定时间:

每年的第四季度

(年度核查面不得低于20%)

抽查对象:

10年内申报享受研发费用加计扣除税惠政策的企业

因为税务征管口径逐渐趋紧,研发费用加计扣除这个优惠事项目前在税务系统已经被列为重点核查事项,哪些企业会成为税务局的“关注对象”?根据凯东项目团队多年的工作经验,总结了以下几点:

一、重点抽查对象

1.首次享受优惠和优惠金额较大的纳税人;

2.错误适用加计扣除比例的纳税人;

3.企业可能是“研发费用加计扣除”负面清单行业,不适用研发费用加计扣除政策的纳税人;

4.研发费用中直接投入占比超过90%以上;

5.研发费用中直接人工占比超过90%以上;

6.研发费用中直接投入占比90%以上,而且没有冲减形成产品对应的原材料支出;

7.研发活动直接形成的产品或者形成的边角料等对外销售收入未冲减研发费用;

8.填报的其他相关费用大于全部研发费用的10%,可能存在虚列研发费用加计扣除的风险;

9.企业研发费用只归集了直接人工,研发费用不真实;

10.企业研发费用只归集了直接材料,研发费用不真实;

11.企业研发费用中只有直接人工和差旅费,需要核实真实性;

二、抽查形式(十年追查期)

资料合规性抽查:核查时税局会有书面的通知,税局核查的重点是备查资料是否齐全,企业按通知递交材料即可,如有缺漏企业需及时补充。

抽查鉴定:税局一般于第四季度组织专家,针对享受加计扣除税收优惠企业进行抽查,核查内容主要包括:研发费用归集是否符合政策要求、费用支出凭证(发票)、费用构成是否合理、是否有研发费用辅助帐、是否有成果支撑,此类抽查存在项目被专家否定导致企业补税的风险。

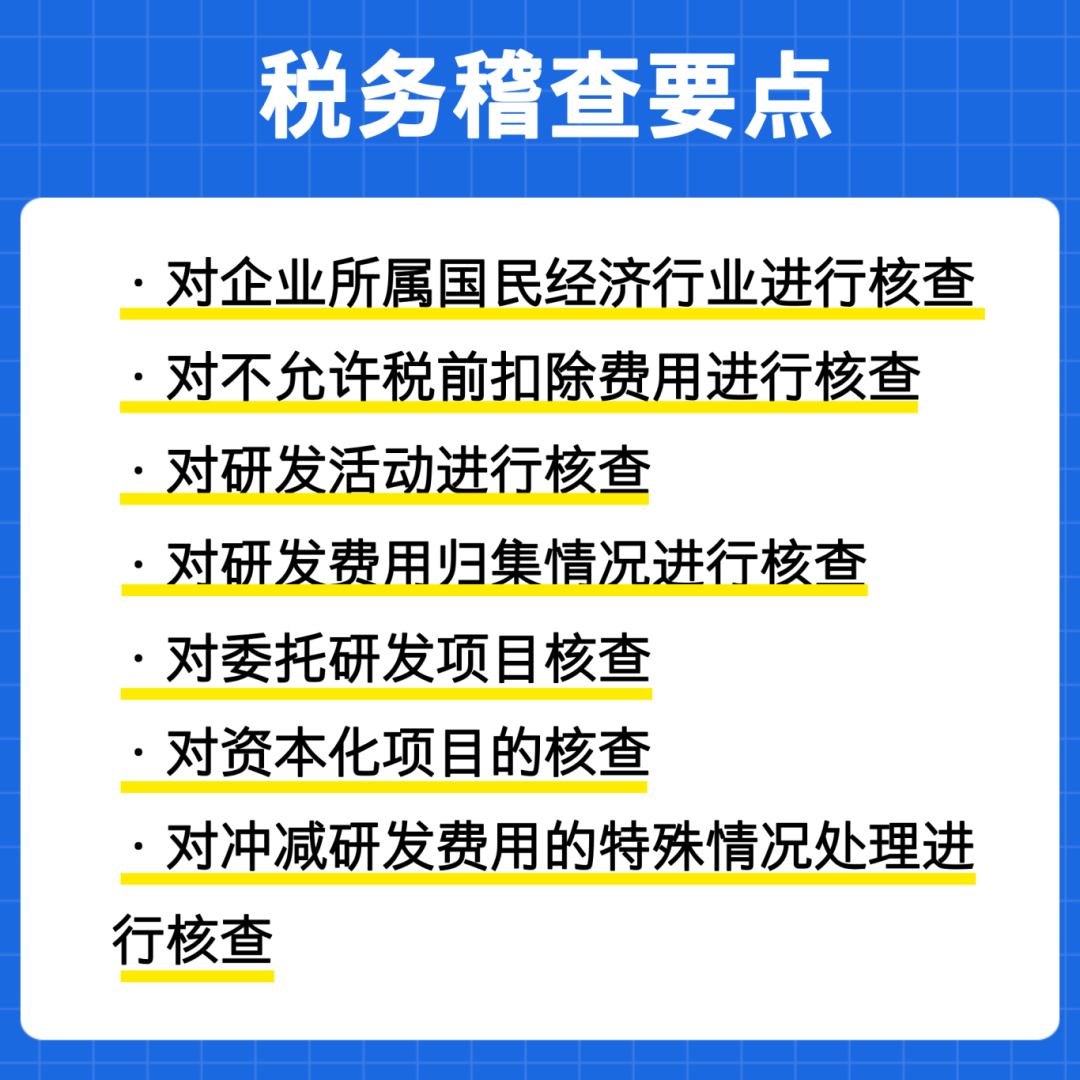

三、抽查要点

研发费用加计扣除税务抽查一般会针对以下几点展开:

1.对企业所属国民经济行业进行核查

核查行业判定是否准确,主营行业是否属于财税(2015)119号文件规定的不适用研发费用加计扣除政策的行业。

2.对不允许税前扣除费用进行核查

按照国家税务总局公告2018年第28号公告要求,核查研发费用中是否有预提费用、待摊费用、未取得合法有效凭证的费用支出等不允许在税前扣除的费用和支出项目。

3.对研发活动进行核查

核查研发活动是否属于财税(2015)119号文件中所列不适用研发费用加计扣除政策的活动:

1.企业产品(服务)的常规性升级;

2.对某项科研成果的直接应用,如直接采用公开的新工艺、材料、装置、产品、服务或知识等;

3.企业在商品化后为顾客提供的技术支持活动;

4.对现存产品、服务、技术、材料或工艺流程进行的重复或简单改变;

5.市场调查研究、效率调查或管理研究;

6.作为工业(服务)流程环节或常规的质量控制、测试分析、维修维护;

7.社会科学、艺术或人文学方面的研究。其中,1 至 6 类活动虽与研发活动有密切关系,但都不属于研发活动。

4.对研发费用归集情况进行核查

(1)人员人工费

核查研发人员中是否有后勤人员,研发人员是否同时从事非研发活动情况以及相关人工费用是否按照合理方法进行分配;

核查加计扣除的人工费用中是否有职工福利费、工会经费、职工教育费等;

比对职工薪酬发放明细表、社会保险缴纳记录、个人所得税纳税申报表数据。

(2)直接投入费用

核查是否存在非研发活动领取的材料、燃料等计入研发费用的情况;

核查加计扣除的研发费用中含有的用于中间试验和产品试制的模具、工艺装备开发及制造费、不构成固定资产的样品、样机及一般测试手段购置费、试制产品的检验费,其项目是否准确、金额是否正确;用于研发活动的仪器、设备的后续支出,其金额是否正确;

核查用于研发活动的仪器、设备是否是通过经营租赁方式租入,是否存在将租赁费一次性税前扣除并加计扣除的情况。

(3)折旧费用与长期待摊费用

核查加计扣除的折旧费用中是否有房屋的折旧费或租赁费、研发设施的改建、改装、装修、修理费用;在研发、非研发共用的情况下,相关费用是否按照合理方法进行分配;

核查用于研发活动的仪器、设备的折旧费是否超过按税法规定的年限和方法计算的金额;

对享受固定资产加速折旧的企业,查看表A105081《固定资产加速折旧、扣除明细表》和固定资产台账,核查企业会计上是否进行加速折旧处理,折旧额是否超过按税法规定的加速折旧方法计算的金额。

(4)设计试验等费用

核查加计扣除的研发费用中含有的新产品设计费、新工艺规程制定费、新药研制的临床试验费、勘探开发技术的现场试验费,其项目是否准确、金额是否正确。

(5)其他费用

核查加计扣除的研发费用中是否含有不属于研发费用加计扣除政策规定的费用。

核查受托方为个人的是否取得发票等合法有效凭证;双方为关联关系的,受托方是否提供研发项目费用支出明细;

比对《委托研发“研发支出”辅助账》、《“研发支出”辅助账汇总表》、《研发项目可加计扣除研发费用情况归集表》数据,核查研发费用是否真实、合理,存在关联关系的是否按照独立交易原则确定研发费用。

核查开发阶段(研发未完成或未明确失败前)的支出是否符合资本化条件,是否纳入研发费用加计扣除;开发阶段的支出符合资本化条件的,是否在转入“无形资产”之前进行加计扣除;

对研发活动形成无形资产的,核查加计摊销的无形资产是否符合政策规定的研发费用归集范围,确认为无形资产的时点是否正确。

(1)核查特殊收入是否扣减可加计扣除的研发费用

企业取得研发过程中形成的下脚料、残次品、中间试制品等特殊收入,在计算确认收入当年的加计扣除研发费用时,应从已归集研发费用中扣减该特殊收入,不足扣减的,加计扣除研发费用按零计算。

(2)核查研发活动直接形成产品或作为组成部分形成的产品对外销售的是否扣减可加计扣除的研发费用

企业研发活动直接形成产品或作为组成部分形成的产品对外销售的,研发费用中对应的材料费用不得加计扣除;

产品销售与对应的材料费用发生在不同纳税年度且材料费用已计入研发费用的,可在销售当年以对应的材料费用发生额直接冲减当年的研发费用,不足冲减的,结转以后年度继续冲减。

(3)核查政府补助用于研发是否区别处理

根据 2017 年第 40 号公告规定,企业取得的政府补助,会计处理时采用直接冲减研发费用方法且税务处理时未将其确认为应税收入的,应按冲减后的余额计算加计扣除金额。

四、抽查准备材料清单

研发费用加计扣除抽查一般需要准备以下资料:

1.自主、委托、合作研究开发项目计划书、项目立项的决议文件;

2.研究开发专门机构或项目组的编制情况和研发人员名单;

3.经科技行政主管部门登记的委托、合作研究开发项目的合同(委托外部研发须提供);

4.从事研发活动的人员(包括外聘人员)和用于研发活动的仪器、设备、无形资产的费用分配说明(包括工作使用情况记录及费用分配计算证据材料);

5.集中研发项目研发费用决算表、集中研发项目费用分摊明细情况表和实际分享收益比例等资料;

6.“研发费用”辅助账及汇总表;

7.研发项目可加计扣除研究开发费用情况归集表;

8.企业如果已取得地市级(含)以上科技行政主管部门出具的鉴定意见,应作为资料留存备查。

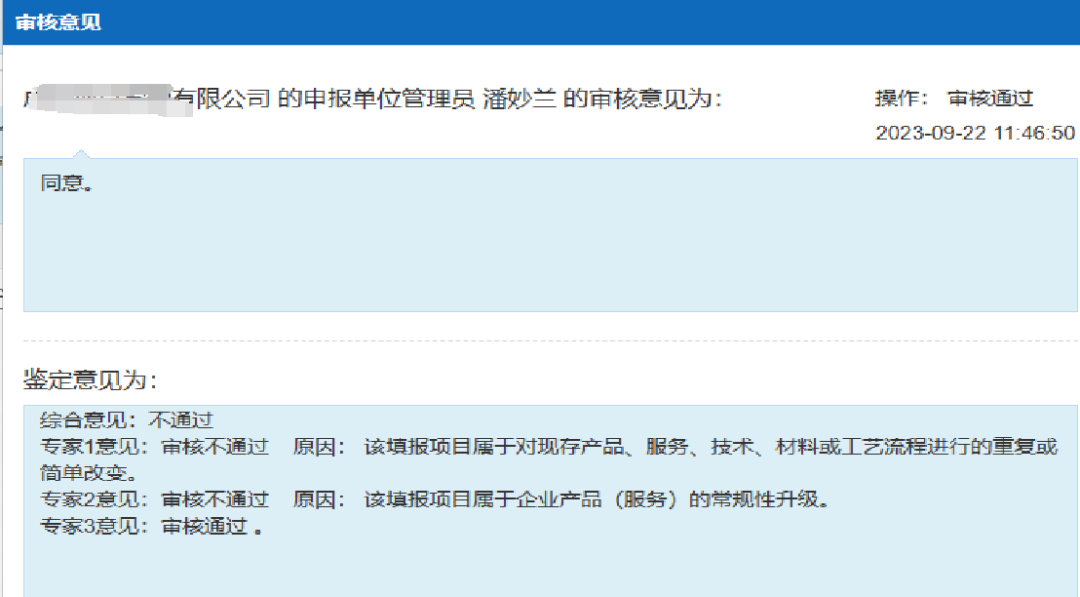

未通过抽查鉴定系统显示:

近几年研发费用加计扣除征管越来越严格,尤其是在留存备查资料的准备方面,为了在税局突击抽查时能顺利“通关”,建议企业按照文章前面提到的重点核查内容和备查材料清单,提前做好应对准备。

加计扣除鉴定咨询热线

18924021984(微信同号)

18925013972

18925013972