一、研发费用加计扣除政策红利:企业能赚哪些 “实在好处”?

1. 税负直降焕活现金流:到手的 “无息资金”

作为政策最直接的红利,加计扣除能显著减少企业所得税缴纳。当前,制造业、科技型中小企业已实现100% 加计扣除,意味着 100 万元研发费用可按 200 万元在税前扣除 —— 若企业所得税税率为 25%,仅这一项就能少缴 25 万元税款。这种 “花 1 元扣 2 元” 的效应。

2. 资质叠加享 “政策组合拳”

合规的研发费用记录,是企业申报高新技术企业、专精特新企业的 “硬门槛”。一旦成功拿证,企业可叠加享受多重红利:高新技术企业可适用15% 的企业所得税低税率(较一般企业 25% 税率降低 40%);多地还对首次认定的高新企业给予现金奖励;此外,在申请政府科技项目、产业扶持资金时,合规的研发背景也能让企业更具竞争力。

二、研发费用加计扣除合规享优惠:

想要稳稳拿住政策红利,企业需从 “适用边界、费用归集、资料留存、申报节点” 四大环节精准把控,每一步都需贴合政策要求:

1. 先划边界:明确 “能享” 与 “不能享”

(1)研发费用加计扣除适用企业需满足 4 个条件

- 会计核算健全:能清晰区分研发与非研发活动,避免费用混淆;

- 实行查账征收:核定征收企业无法享受(政策仅针对能准确核算费用的企业);

- 属于居民企业:非居民企业不适用;

- 费用归集精准:需单独设置 “研发支出” 科目及项目子科目,配套建立研发支出辅助账,确保每笔费用可追溯。

(2)两类情形 “绝对不能享”

- 负面清单行业:烟草制造业、住宿餐饮业、批发零售业、房地产业、租赁商务服务业、娱乐业等(判断标准:研发费用发生当年,主营业务收入占企业收入总额减除不征税收入和投资收益后的余额≥50%);

- 研发活动不合规:常规产品升级、科研成果直接应用(如直接采用公开工艺)、商品化后技术支持、重复或简单技术改造等,均不属于政策认可的 “研发活动”。

(3)特殊福利:这类活动费用可 “例外扣除”

即便不属于研发活动,创意设计活动相关费用仍可享受加计扣除,包括:多媒体软件 / 动漫游戏软件开发、绿色建筑(三星标准)设计、工业设计、动漫及衍生产品设计等。企业若涉及此类业务,需单独归集相关费用。

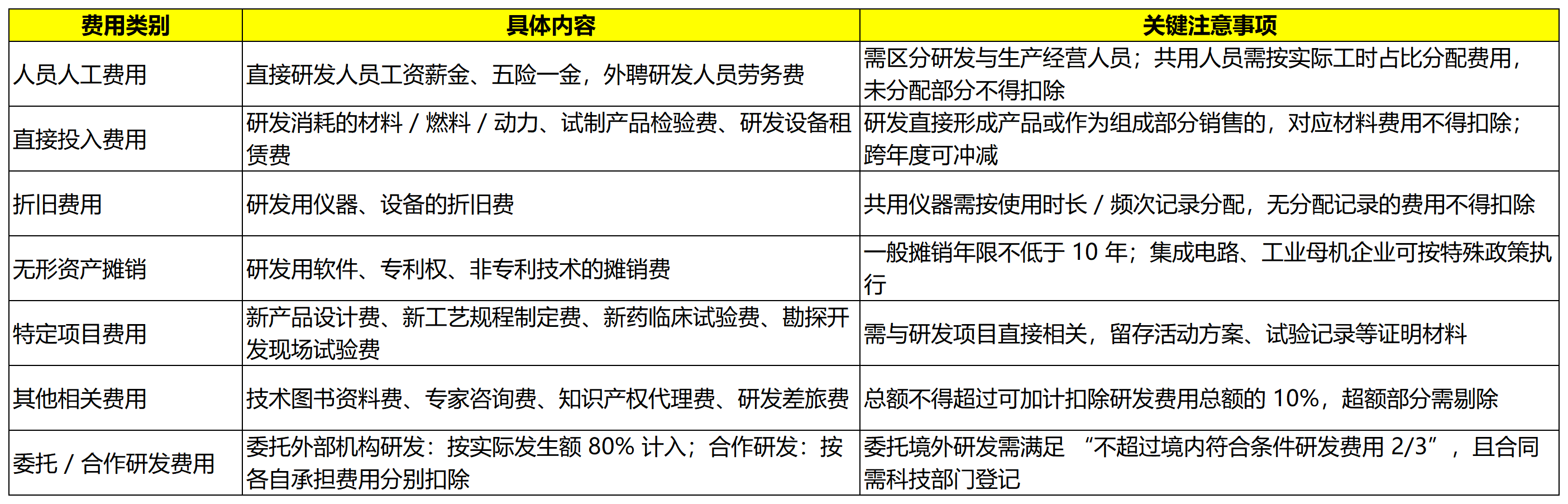

2. 研发费用加计扣除归集:7 类费用 “一分不差”

3. 研发费用加计扣除资料留存:8 类材料 “缺一不可”

企业享受优惠采取 “自行判别、申报享受、相关资料留存备查” 模式,需留存以下资料至少 10 年(税务核查时需及时提供):

- 自主 / 委托 / 合作研发项目计划书及企业立项决议文件;

- 研发专门机构或项目组的编制情况、研发人员名单;

- 经科技行政主管部门登记的委托 / 合作研发合同(未登记不得享受);

- 研发人员、仪器设备的费用分配说明(含工时 / 使用记录);

- 集中研发项目的决算表、费用分摊明细及收益分享比例资料;

- “研发支出” 辅助账及汇总表(需按项目单独核算);

- 地市级以上科技部门出具的鉴定意见(如有则留存);

- 《研发费用加计扣除优惠明细表》(A107012,预缴享受时留存,无需报送)。

4. 申报节点:3 个时间点 “别错过”

2023 年起,政策允许企业在预缴阶段提前享受优惠,无需等待年度汇算,具体节点如下:

- 7 月预缴:申报第 2 季度企业所得税时,可享受上半年研发费用加计扣除;

- 10 月预缴:申报第 3 季度企业所得税时,可享受前三季度研发费用加计扣除;

- 次年 5 月汇算:若预缴时未享受或未足额享受,可在年度汇算清缴时统一核算申报,补充享受优惠。

特别提醒:2025 年已查询到立项抽查未通过的企业,需及时调减对应加计扣除金额,更正申报并补缴税款,避免产生滞纳金和罚款;通过抽查的企业也需对照上述要求开展合规自查,确保无遗漏。

三、高频问题解答:10 大 “踩坑点” 一次说清

企业在享受政策过程中,常因对规则理解不清导致操作失误,以下是最常见的 10 个问题及权威解答:

1. 亏损企业能享受加计扣除吗?

能!无论企业盈利或亏损,符合条件的研发费用均可加计扣除。亏损企业享受后会加大亏损额,这部分亏损可结转以后年度弥补(一般结转年限为 10 年),减少后续年度应纳税所得额。

2. 研究阶段和开发阶段的支出,会计处理有区别吗?

有明确区别:

- 研究阶段:全部费用化,计入当期损益(如 “管理费用 — 研发费用”);

- 开发阶段:需同时满足 5 个条件才能资本化(计入无形资产,按 200% 摊销):①技术可行;②有使用 / 出售意图;③能产生经济利益;④有充足资源支持;⑤支出可计量;若不满足任一条件,仍需费用化;

- 无法区分研究与开发阶段的,全部费用化。

3. 研发与生产共用人员 / 仪器设备,费用怎么分摊?

关键是做好使用记录:研发人员需记录研发工时与生产工时,仪器设备需记录研发使用时长 / 频次,按实际占比合理分配费用。例如,某研发人员当月总工时 200 小时,其中 150 小时用于研发,则 75%(150/200)的工资薪金可计入研发费用;未做记录或无法分配的费用,不得加计扣除。

4. 享受优惠前,需要先找科技部门做项目鉴定吗?

不需要!企业内部有决策权的部门(如董事会)立项即可,无需事前向科技或税务部门备案。仅当税务机关对研发活动有异议时,才会通过科技部门出具鉴定意见,企业届时配合提供资料即可。

5. 以前年度符合条件但未享受优惠,能补扣吗?

能!2016 年 1 月 1 日后符合条件但未及时享受的,可追溯享受,最长追溯期限为 3 年。例如,2022 年未享受的研发费用,2025 年仍可更正申报补扣。

6. 研发项目失败了,相关费用还能加计扣除吗?

能!政策鼓励的是 “研发行为” 而非 “研发结果”,即便项目失败,实际发生的研发费用仍可正常加计扣除。跨年度研发项目,当年发生的费用当年即可享受,无需等待项目完结。

7. 研发形成的产品对外销售了,材料费用怎么处理?

研发直接形成产品或作为组成部分销售的,对应材料费用不得加计扣除;若材料费用发生年度与销售年度不一致(如当年研发领用材料,次年销售产品),可在销售年度冲减当年研发费用,冲减后仍有余额的,可结转以后年度继续冲减。

8. 委托境外机构研发,费用能加计扣除吗?

能,但需满足两个条件:①按费用实际发生额的 80% 计入委托方研发费用;②委托境外研发费用不超过境内符合条件研发费用的 2/3。此外,委托方与受托方存在关联关系的,受托方需提供研发费用支出明细,且合同需在科技部门登记。

9. 其他相关费用超过 10% 的部分,能结转以后年度扣除吗?

不能!其他相关费用(如差旅费、专家咨询费)的扣除限额为 “可加计扣除研发费用总额的 10%”,超额部分当年不得扣除,也不可结转以后年度,需在当年申报时直接剔除。

10. 小规模纳税人能享受研发费用加计扣除吗?

只要小规模纳税人同时满足 “会计核算健全、实行查账征收、属于居民企业、能精准归集研发费用” 四个条件,即可享受。但需注意:小规模纳税人若为核定征收,则无法享受。

18925013972

18925013972